Contents

Фьючерсы или фьючерсные контракты, как и форварды, представляют собой договорённость между двумя сторонами о поставке базового актива. Здесь также оговариваются цена и срок поставки. Все условия фьючерсных контрактов стандартизированы для каждой биржевой площадки на которой они торгуются. При селективном хеджировании нет чёткого соответствия между объёмами и временем сделок по фьючерсам и по базовому активу. Применяется, например, в тех случаях, когда сделка по покупке какого либо актива (выступающего в качестве базового) значительно разнесена во времени.

Второй вариант применяется, когда риски относительно невелики. Инвестор получает защиту от крупной потери, если ситуация будет негативной. При планировании хеджа нужно учитывать операционные расходы (премии по опционам и комиссии). Инвестор отказывается от опциона и получает прибыль от роста цены. Кроме того, хеджирующий контракт тоже выступает финансовым активом, который можно продать или купить. Участник, который защищается от рисков при хеджировании, называется хеджером, а его контрагентом является деловой партнёр, другой хеджер.

Хеджирование фьючерсами

Внебиржевые опционы и форварды – это сделки, заключённые за пределами биржи, через посредников или напрямую. Они происходят редко, не регулируются третьей стороной, а также не являются самостоятельными активами, то есть не могут участвовать в сделках купли-продажи. Инвестор покупает 100 акций компании по цене 800 рублей за акцию и надеется, что цена будет расти.

В обоих случаях выгода предприятия будет равна прибыли от продажи минус расходы на обеспечение сделок. • В слабый сезон хозяйства получают меньший урожай. Из-за низкого предложения цена руководство богатого папы по инвестированию на тонну яблок поднимается. • Инвестор согласен, что при росте рынка получит прибыль меньше максимальной. Хеджирование – инструмент, с которым должен быть знаком каждый инвестор.

Категории хеджируемого риска

После этого инвестор планирует продать активы с прибылью. Вместе с этим трейдер понимает, что цены могут не только вырасти, но и снизиться. Хэджирование — это один из методов страхования финансовых рисков, связанных с неблагоприятной ценовой конъюнктурой. Компенсация изменения стоимости актива достигается за счет использования инструментов срочного рынка.

В чем смысл торговли фьючерсами?

Что такое фьючерсы? Фьючерсы — это финансовые контракты на покупку или продажу актива в установленную дату в будущем по фиксированной цене. Торговля фьючерсами приносит пользу инвестору, позволяя ему компенсировать или принять на себя риск изменения цены актива с течением времени.

Опцион — это право (но не обязанность) приобрести/продать некоторое количество базового актива (соответствующего фьючерса) до определенной даты в будущем. Так как опционы — это контракты на фьючерсы, то, следовательно, их группы активов совпадают. Форвардный контракт, или форвард — самый первый и старейший способ ограничивать риски. Цены на пшеницу, рожь, овес колеблются в зависимости от урожая. Если фермеры сумели вырастить хороший урожай, цены на зерно могут заметно упасть, что снизит доходы от продаж.

Видео про хеджирования валютных рисков

Ключевая особенность опциона call состоит в том, что он позволяет инвестору заранее определить величину возможных убытков, которые не будут превышать размер уплаты премии продавцу. Максимальный размер финансовых потерь составит 10 руб. Страхуется риск невыполнения обязательств по сделке. Часто используются кредитные дефолтные свопы, форвард или опцион на кредитный спред. Право продать актив в будущем по фиксированной цене. Подразумевает обязательную поставку базового актива. Сделка подразумевает реальную поставку биржевого товара или инструмента.

Какие риски можно хеджировать?

Что значит хеджирование рисков

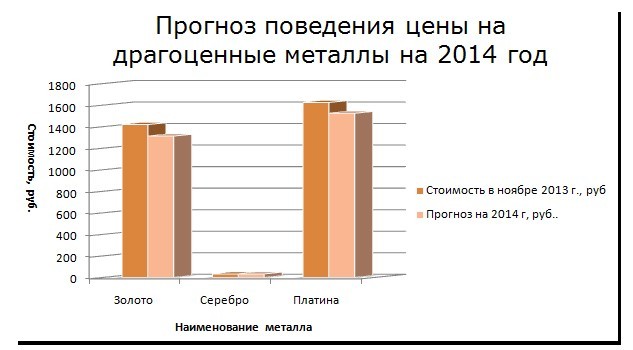

д. Инструменты хеджирования применяются, если инвестор желает избежать рисков из-за падения или повышения стоимости купленного актива. При этом хеджировать можно что угодно: акции, облигации, драгоценный металл и прочее.

Метод подходит для долгосрочных инвесторов, но требует крайне тщательного анализа эмитентов. Пример с форвардом возможно рассмотреть как своп. В переводе своп означает «обмен» (анг. «swap»). Он предполагает обмен между двумя участниками сделки, который является вариантом хеджирования. Если рыночные цены сдвинутся вниз, то убыток от инвестиций в акции будет компенсирован прибылью от фьючерса.

от страхования

Фьючерс — стандартизированный форвардный контракт. Унификация позволяет ему широко и быстро обращаться на биржевой площадке.

В том случае, если риски относительно невелики, издержки связанные с проведением хеджирования могут попросту превысить ту выгоду, которую оно принесёт. Во-первых, следует различать такие понятия как статическое и динамическое хеджирование. Статическое хеджирование предполагает открытие хеджирующей позиции, что называется, раз и навсегда (до тех пор пока существует позиция по базовому активу). Динамическое же хеджирование подразумевает постоянное изменение хеджирующей позиции вслед за изменением цены базового актива.

Хеджирование

Другой инвестор прогнозирует дальнейший рост и готов заключить с вами форвардный контракт на покупку активов по 108 руб. Таким образом, даже при падении котировок ваш доход равен 4 руб с одной бумаги. Приведем более конкретный пример хеджирования. Российский рынок во многом сырьевой, поэтому обратимся к нему. Например, несколько лет назад золотодобывающая компания «Полиметалл» запустила процесс модернизации производства.

Опцион CALL — предоставляет право купить, а опцион PUT — право продать. В отличие от фьючерса, опцион предполагает именно право, а не обязанность совершения сделки (покупки или продажи). На бирже обращается еще один сложный производный инструмент – опцион. Опционный контракт предоставляет инвестору право купить или продать базовый актив до наступления определенного момента.

Что лучше цена маркировки или последняя цена?

Последняя цена — это стоимость последней сделки по контракту. Другими словами, последняя сделка в торговой истории определяет последнюю цену. Она используется для расчета реализованного PnL (прибыли и убытков). Цена маркировки предназначена для предотвращения манипулирования ценами.

Чтобы выбрать определённые инструменты хеджирования, необходимо провести тщательный анализ нужд лица, которое занимается хеджированием, текущей ситуации в экономике, перспектив отрасли. Если же приобрести опцион этого типа, то имеется возможность в любое время купить фьючерс по обозначенной цене. При продаже опциона, продавец даёт обязательство осуществить продажу фьючерса по цене исполнения, если этого потребует покупатель опциона. Если необходимо застраховать актив от падения цены, тогда на срочном рынке приобретается опцион put. Если нежелателен рост, тогда покупается опцион call. Люди, которые страхуются от изменения курса рубля покупкой евро и долларов, сами того наверное не подозревая, занимаются хеджированием.

Ограничение риска при помощи форварда

А если, наоборот, урожай риса оказывался очень хорошим, то цена на него снижалась ввиду обилия предложения. В этом случае выигрывал продавец, который заранее договорился о поставке по более высокой цене. Обычно динамическое хеджирование применяется не к одной конкретной позиции по определённому базовому активу, а ко всему инвестиционному портфелю в целом. Данный процесс имеет своей основной целью приведение портфеля к состоянию дельта-нейтральности (нейтральности по риску ценового движения).

Их можно рассматривать как самостоятельные активы, хотя в нашем случае они используются как «страховка» (хеджирующие инструменты). Гарантом исполнения обязательств является третья сторона – Расчётная Палата. Опционы — финансовый инструмент, предоставляющий его держателю право покупки или продажи базового актива в будущем по заранее установленной цене. В 1982 году были зафиксированы первые примеры хеджирования на рынке ценных бумаг. Держатели акций открывали противоположные позиции в индексах и тем самым хеджировали негативные колебания стоимости акций, получая гарантированные дивиденды.Тогда же начали хеджировать валютные риски. Опцион сall предоставляет покупателю право купить базовый актив по фиксированной цене.

24 comments on “Хеджирование рисков, что это такое и примеры использования”

Pingback:

trauma therapy san diegoPingback:

가라오케Pingback:

führerschein kaufen originalPingback:

lottovipPingback:

this articlePingback:

พิมพ์สติกเกอร์ฉลากสินค้าแบบม้วนPingback:

login dultogelPingback:

พรมรถPingback:

recruitment agencyPingback:

Transgender MassagePingback:

PG SLOT แบรนด์ดังชั่นนำระดับโลกPingback:

รับสร้างบ้านPingback:

รับนำเข้าสินค้าจากจีนPingback:

タイ不動産会社おすすめPingback:

dark168Pingback:

รีวิวเกมสล็อตPingback:

Ricky CasinoPingback:

freshbetPingback:

Fat Banker slot in DeutschlandPingback:

เหรียญทองbinance Sign Up

Your point of view caught my eye and was very interesting. Thanks. I have a question for you.

Pingback:

wall fireplacesPingback:

พลาสติกปูพื้นก่อนเทคอนกรีตPingback:

สล็อต pg เว็บตรงแตกหนัก 2024